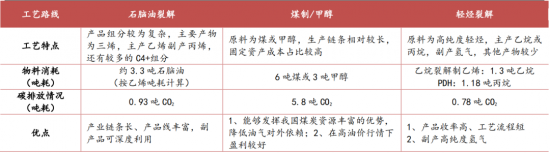

在石油煉化行業的三條產品線中,成品油和芳烴目前基本來自于原油,競爭集中在煉廠之間。相比之下,烯烴的原料來源更為多元化,使得烯烴賽道的競爭局面更為復雜多變。

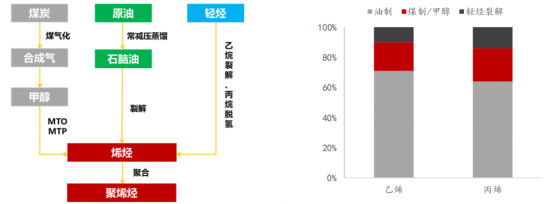

目前,烯烴的主要制取方式包括油制(以石腦油裂解為主)、煤制(含外購甲醇)和輕烴裂解三大類。長期以來,石腦油裂解工藝一直是制備烯烴的主流路線。然而,美國頁巖氣革命和中國現代煤化工的崛起帶動了非油制產能的快速擴張。在全球范圍內,輕烴裂解由于具備工藝流程短、產品收率高、經濟性強、污染小等優勢,產能占比顯著提升。據 IHS 統計,2019 年全球輕烴裂解份額已與油制路線基本相當。國內方面,由于輕烴資源不足,輕烴裂解處于起步階段,烯烴產能以油制為主,煤制為輔。

圖 聚烯烴制取流程示意圖(左)、國內烯烴制取路線產能占比(2020 年)(右)

煤制烯烴具備資源稟賦,但規模受限難成主流

我國的資源稟賦決定了發展煤制烯烴工藝是保障能源安全和化工材料供給的重要措施。煤制烯烴工藝先通過煤氣化、合成氣凈化合成甲醇,再通過甲醇的進一步反應實現烯烴分離,主要包括 CTO(兼顧乙烯丙烯)、CTP(主制丙烯)工藝,廣義上還包括外購甲醇路線(MTO、MTP)。

據統計,近十年全國已投產的煤制烯烴項目共有 34 個(含外購甲醇制烯烴),總產能近 1600 萬噸/年。其中,CTO 裝置主要位于靠近煤炭原產地的西北地區,外購甲醇制烯烴則主要集中于華東沿海地區,但由于價值鏈較短,盈利能力顯著低于其他生產工藝,產能相對有限。

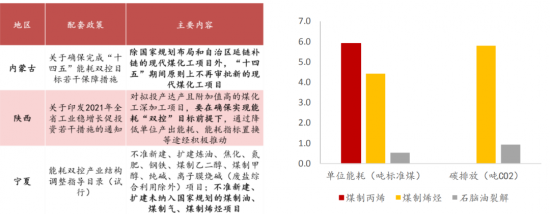

隨著“雙碳”政策的進一步落實,煤制烯烴的發展將受到資金和政策兩方面的制約,擴能步伐趨緩。1、資金方面,相比于大型煉化一體化項目,煤化工項目單位產能投資大,年產能 60 萬噸以上項目的建設成本約 190 億元,是石油煉化單位產能投資的 5-10 倍。受高昂的固定成本所限,煤制烯烴項目規模普遍不大(產能一般在 60萬噸/年以下),產品結構相對單一,存在同質化競爭。2、政策方面,各產業示范區的能耗指標及碳減排把控力度持續加大,而煤制烯烴的煤耗指標巨大,工藝過程的碳排放也不理想,因此新增項目審批極為困難,未審批或建設的項目落地投產存疑。據卓創資訊統計,“十四五”期間煤/甲醇工藝占烯烴新增產能比例僅為 10%左右。

圖 現代煤化工主產區所在省份相關限制政策(左),煤制烯烴項目的能耗及碳排放情況(右)

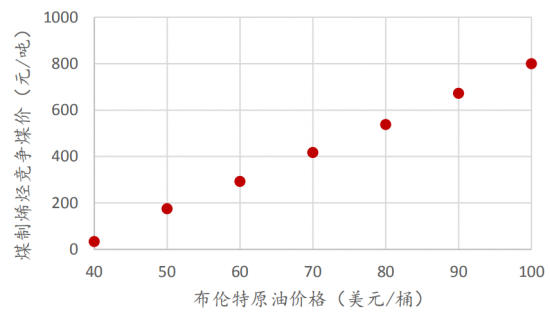

對于現存的煤制烯烴企業而言,成本優勢是影響競爭力的關鍵。根據中國神華近期的測算結果,當國際油價超過 60 美元/桶時,煤制烯烴項目基本具有成本競爭力;如按煤化工一體化方式布局,將煤價控制在 200 元/噸以下,則國際油價在 50 美元/桶時即具有競爭力。

因此,在當前煤炭保供穩價而原油價格持續上行的背景下,具備煤炭資源的煤制烯烴龍頭的盈利空間顯著提升。但長期來看,煤制工藝的擴產空間已十分有限,現存企業未來的競爭力除了依賴于煤 -油價格差形成的成本動態博弈之外,還將取決于降碳技術的應用情況(如搭配可再生能源電解水制氫實現煤氣化過程中的氫氣補充,降低碳排放)。

圖 不同油價下煤制烯烴項目對應的競爭煤價

輕烷裂解工藝優勢明顯,原料穩定性成為發展關鍵

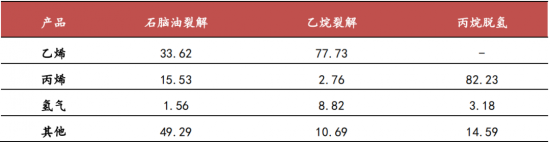

輕烴裂解工藝主要包括乙烷裂解制乙烯和丙烷脫氫制丙烯(即 PDH 項目)。與傳統的油制工藝相比,輕烴裂解的目標產品收率更高,還能副產高純氫氣,已被視為降低石油依賴及行業能耗的重要途經之一。

《2030 年前碳達峰行動方案》也明確提出,“調整原料結構,控制新增原料用煤,拓展富氫原料進口來源,推動石化化工原料輕質化”。因此,國內輕烴裂解項目的發展勢頭十分迅猛,也涌入了許多不具備原油加工能力的新玩家。輕烴裂解工藝所用到的乙烷和丙烷一般來自于凝析液含量高的濕性油田伴生氣(天然氣的其中一個種類,與甲烷含量高的干氣相對應),但我國相關資源缺乏,輕烴供給能力不足,絕大多數項目的原料資源需依賴進口。所以,原料的供給穩定性是輕烴裂解的發展關鍵。

圖 輕烴裂解與石腦油裂解工藝的產品分布(以質量分數計,%)

1、乙烷裂解制乙烯

根據中石油經研院的數據統計,國內目前共有 16 個項目(含在建及規劃),合計產能接近 2000 萬噸/年,已有 4 個項目投產,包括衛星化學、新浦化學、中石油蘭州石化和中石油獨子山石化。其中,中石油的兩套項目立足于本土長慶和塔里木油田豐富的天然氣資源實現了乙烷的自我供給,衛星化學、新浦化學則需采用進口資源。而其余規劃項目建設尚未有明確進展,落地存疑,主要原因在于乙烷進口資源的落實、超大型乙烷運輸船(VLEC)的租賃及出港設施保障等問題。與此同時,乙烷供應來源單一也是隱患。現階段美國是世界上唯一大規模出口乙烷的國家,貢獻了中國 95%的進口資源。盡管美國需要擴大出口以消化乙烷產能的需求與中國加快發展原料輕質化是相匹配的,但未來中美關系的不確定性可能會提高項目的運營風險。

2、丙烷脫氫制丙烯(PDH 項目)

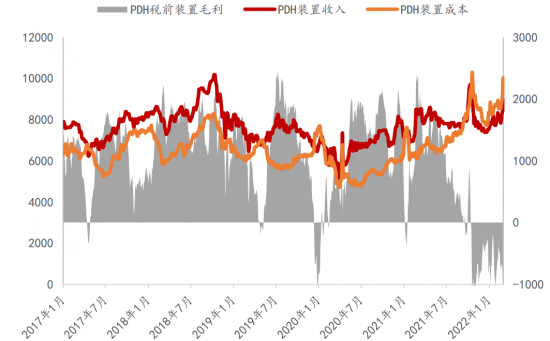

與乙烷裂解制乙烯相比,國內 PDH 裝置的規模更為龐大。由于丙烷進口來源相對多元(中東各國合計占比超過50%)、盈利性較好、政策審批難度和投資強度均較傳統石化項目更低等因素,近幾年 PDH 的投資規模一直呈現爆發式增長,已成為丙烯擴產的主要工藝路線。根據評估機構 Argus 的統計,截止 2021 年底,國內共投產了 19 個 PDH項目,合計產能突破 1000 萬噸/年,“十四五”末有望實現產能翻番,將超過煤制工藝成為第二大丙烯來源。

不過,隨著國際能源價格的上漲和中國丙烯產能的大規模釋放,進口丙烷的價格持續走高,PDH 項目的利潤已受到明顯擠壓,對在建及規劃項目的投資意愿和投產進度將產生一定的抑制。

目前來看,布局 PDH 項目的企業主要分為三類:一是為滿足自身原料需求的丙烯產業鏈企業(如萬華化學、衛星化學);二是以 PDH 項目切入石化產業鏈實現業務轉型的綜合型化工企業(如東華能源、金能科技);三是為煉化裝置提供配套的新興民營煉化及傳統煉廠。如果成本優勢持續維持在低位水平,志在以PDH 項目實現高盈利和業務轉型的企業將面臨較大沖擊。這主要是因為這類企業缺乏其他原料發展差異化能力,下游配套以均聚聚丙烯為主,品類較為單一,在聚丙烯供給較為寬松的環境下抗風險能力偏弱。對這類企業而言,開發副產氫的利用價值,延伸氫能源產業將是其未來的主要轉型方向。

圖 國內 PDH 工藝毛利變動情況(元/噸)

總結

總體來說,不同于煤制烯烴工藝,輕烴裂解嚴格意義上并非完全是油制路線的替代工藝,煉廠也可以配套相關項目與現有裝置形成互補。一方面,煉廠配套的靈活進料裂解系統同樣具備加工乙烷的能力(大型乙烯裂解裝置可通過多臺裂解爐同時加工液體和氣體原料);另一方面,PDH 裝置可為原有裝置補充丙烯和氫氣。因此,從長遠發展的角度看,如果布局輕烴裂解的新玩家缺乏足夠的下游市場支撐,則其抗風險能力將備受考驗。與之相比,具有原油加工能力的煉廠往往規模更大、產業鏈更長、產品線更為豐富,盈利穩定性和抗風險能力可能更具優勢。

圖 烯烴三大類制取工藝對比

中國潤滑油網致力于好文分享與行業交流,文章不代表平臺觀點。感恩原創作者,版權歸原創作者所有。如不慎涉及侵權,請留言刪除。歡迎轉載分享。

相關評論